CFD Broker Vergleich – Mit diesen Tipps und Tricks prüfen Sie Anbieter selbst und finden das perfekte Depot!

Zuletzt aktualisiert & geprüft: 01.12.2022

CFD Broker Vergleich – Handeln Sie jetzt mit dem besten Broker für CFDs!

Handeln bedeutet vergleichen. Über diesen Vergleich von CFD-Anbietern finden Sie zum optimalen Hebelprodukte-Broker. Dem Vergleich dürfen Sie vertrauen, denn es wurde objektiv verglichen.

Handeln bedeutet verbessern. Aktiendepot.de hat Testergebnisse zu 31 CFD-Brokern. Weil realistisch getestet wurde, verbessert sich dadurch langfristig auch das Angebot der Broker.

Handeln bedeutet verstehen. Forex, BaFin, Trading-Strategie oder Rohstoff-CFD? Spannende Ratgeber der Aktiendepot-Redaktion erweitern Ihr Wissen zu Produkten, Märkten und Strategien.

Jetzt zum Testsieger Admirals!CFD Service – 74% verlieren GeldUnsere Empfehlung

- Minikontrakte: Ja

- Krypto handelbar: Ja

- Konto ab: 100 €

- Minikontrakte: Ja

- Krypto handelbar: Ja

- Konto ab: 0 €

- Minikontrakte: Ja

- Krypto handelbar: Ja

- Konto ab: 0€

- Minikontrakte: Ja

- Krypto handelbar: Ja

- Konto ab: 100 €

- Minikontrakte: Nein

- Krypto handelbar: Ja

- Konto ab: 50 $

- Minikontrakte: Ja

- Krypto handelbar: Ja

- Konto ab: 50€

- Minikontrakte: Ja

- Krypto handelbar: Ja

- Konto ab: 300 €

- Minikontrakte: Ja

- Krypto handelbar: Ja

- Konto ab: 5 €

- Minikontrakte: Nein

- Krypto handelbar: Ja

- Konto ab: 100 €

- Ausschließlich CFDs im Angebot

82% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.

- Minikontrakte: Nein

- Krypto handelbar: Ja

- Konto ab: 100 €

Vergleich 2025: Führender CFD-Anbieter ist Admirals

Wichtig waren im Test auch die Wissensvermittlung und rechtliche Aspekte, hier konnte Admirals im Vergleich der CFD-Broker ebenfalls überzeugen. Ebenfalls positiv war das Ergebnis des Testsiegers bei der weniger wichtigen Testkategorie Zusatzangebote. Gewohnt stark war der Testsieger 2025 auch beim Risiko. Sie möchten einigen für Sie interessanten CFD-Brokern aus dem Vergleich selbst auf den Zahn fühlen? Kein Problem, mit folgender Checkliste können Sie selbst Ihren eigenen CFD-Testsieger küren!

Jetzt zum Testsieger Admirals!CFD Service – 74% verlieren GeldMit unserer Checkliste prüfen Sie CFD-Broker einfach selbst!

1) Sind die Kosten für das Trading mit Aktien-, Devisen- und Rohstoff-CFDs attraktiv?

Wer seinen Forex Handel weiter professionalisieren will muss noch mehr auf die Kosten achten wie andere. Allerdings kommt ein Discount-Broker auch nicht infrage, da dieser die Erwartungen des Kunden in puncto Zuverlässigkeit in der Regel nicht decken kann. Ein guter ECN Broker bietet für aktive Kunden einen volumenabhängigen Rabatt, das heißt es fallen weniger Gebühren je Trade an.

2) Kann ich den Kundenservice gut erreichen & erhalte ich kompetente Hilfe?

Wer bereits über einen ECN-Broker handelt, kann Fragen wie „Was sind CFDs?“ oder „Was sind Wertpapiere?“ problemlos beantworten. Dennoch können natürlich auch andere Fragen auftauchen, zum Beispiel wenn es technische Probleme gibt. In diesem Fall muss ein kompetenter Support vorhanden sein. Manchmal geht es ja auch um viel Geld des Anlegers.

3) Erhalte ich seriöse Hinweise in Bezug auf Risiko & Rendite?

Wer bereits einige Erfahrungen im Daytrading bzw. Forex-Trading hat, der eröffnet meist später ein Konto bei einem ECN Broker. Das heißt also, dass der Broker zwar grundsätzlich nicht über die Grundlagen des Wertpapierhandels informieren muss. Dennoch ist er natürlich gesetzlich dazu verpflichtet. Ein kundenorientierter Broker achtet auf verständliche rechtliche Dokumente, seriöse Hinweise und klare Angaben zum Risiko.

4) Sind die Sicherheitsmaßnahmen konsequent?

Der ECN Handel findet ausschließlich online statt. Das wiederum erfordert hohe Sicherheitsstandards von Seiten des Brokers. Die maximale Sicherheit in puncto Zugang und Abwicklung muss einfach gegeben sein. Das wird zum Beispiel möglich durch SSL-Verschlüsselung, Sicherheitswarnungen oder auch individuelle Einstellungen.

5) Bekomme ich objektive Einschätzungen zu Strategien & Finanzprodukten?

Ein erfolgreicher ECN Handel kommt nicht über Nacht zustande. Neben Erfahrung ist auch eine Menge Wissen und Planung erforderlich. ECN Händler sind in der Regel deutlich erfahrener als andere Privatanleger. Daher benötigen sie keine Einsteiger-Informationen. Dafür aber relevante Informationen über die Märkte. Auch Realtime Kurse u.a. gehören einfach dazu.

6) Kann ich benutzerfreundlich auf der Website surfen?

Der Handel über eine ECN Plattform sieht für den Einsteiger wahrscheinlich sehr unübersichtlich aus. Viele Funktionen und eine Handelsplattform mit Chartanalysen, könnten Anfänger überfordern. Die Kunst eines professionellen ECN Brokers ist es nun, die notwendigen Funktionen zur Verfügung zu stellen und gleichzeitig die Benutzerfreundlichkeit zu gewährleisten. ECN Trader brauchen zudem eine funktionierende, intuitiv bedienbare und absolut zuverlässige Handelsplattform.

7) Sind Angebote für den mobilen Wertpapierhandel vorhanden?

Der Trend zum mobilen Handel, auch im ECN Trading, ist ungebrochen. Professionelle Wertpapierhändler handeln zwar überwiegend am stationären PC. Dennoch benötigen auch sie einen mobilen Zugang zu ihrem ECN Konto. Denn von unterwegs aus können Nutzer auf ihr Konto zugreifen, offene Positionen überwachen oder auch ggf. eingreifen. Dennoch erfolgt die überwiegende Arbeit natürlich nicht am Smartphone, sondern weiterhin direkt am Computer.

8) Gibt es ein für mich ausreichendes Angebot an Orderarten & Orderzusätzen?

Um Strategien im ECN Handel erfolgreich umzusetzen, werden häufig sogenannte „wenn dann Szenarien“ eingesetzt. Das Umsetzen dieser Handelssysteme erfordert jedoch, dass der Broker auch die dazugehörigen Orderarten bzw. Orderzusätze zur Verfügung stellt. Hier kann der ECN Anbieter eigentlich nichts falsch machen, wenn er das Angebot so groß wie möglich hält. Dabei muss er sich an den Anforderungen der Kunden orientieren und nicht andersherum.

9) Gibt es zugkräftige Zusatzangebote für aktive Wertpapierhändler?

Die Kunden eines ECN Broker sind in der Regel Daytrader oder zumindest Vieltrader. Das liegt zum einen daran, dass sich das Gebührenmodell für Anleger nicht rechnet, die nur wenig handeln. Außerdem handelt es sich um spekulative Finanzprodukte, die nur für erfahrene Händler geeignet sind. Das Angebot der Broker ist demnach auch genau auf diese Zielgruppe ausgerichtet. Dementsprechend sind auch die Zusatzangebote gestaltet.

10) Sind die rechtlichen Anforderungen an die Website erfüllt?

Ein seriöser ECN Broker muss von Anfang an Vertrauen ausstrahlen. Dies tut er dadurch, indem er zum Beispiel einen leichten Zugang zu rechtlichen Dokumenten gewährleistet sowie weitestgehend auf „Fachchinesisch“ verzichtet. Auch Hinweise zum Risiko und zur spekulativen Natur der Finanzprodukte müssen klar und verständlich und auch überall erkennbar sein.

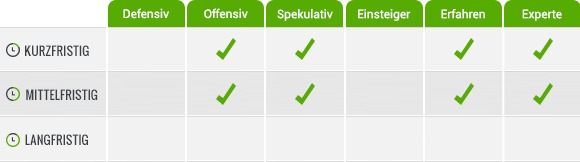

Erfahrung & Strategie im Vergleich: Wer ist bei einem CFD-Anbieter richtig?

Einsteiger: Die Aktiendepot-Redaktion rät Laien mit wenig Erfahrung dringend von diesem Finanzinstrument ab!

Erfahren: Einige Jahre Erfahrung mit Aktien, Fonds und Zertifikaten sind hilfreich für den Umgang mit CFDs. Mit den Besonderheiten von Hebelprodukten müssen Sie sich vertraut machen

Experte: Die CFD-Broker sprechen ganz gezielt qualifizierte Anleger an, denn Börsen-Experten handeln souverän und kennen die Chancen und Risiken genau.

Warnung: Das Angebot von CFD-Brokern ist nichts für langfristig und defensiv orientierte Anleger mit wenig Erfahrung. Einsteigern raten wir von diesem Finanzprodukt ab.

Empfehlung: Das Finanzprodukt CFD kann für offensiv bis spekulativ ausgerichtete Händler mit kurz- bis mittelfristigem Anlagehorizont sehr sinnvoll sein. Einige Jahre Handelserfahrung sind hilfreich, als Experte handeln Sie erfolgreicher.

Jetzt zum Testsieger Admirals!CFD Service – 74% verlieren GeldAktiendepot.de-Report: CFD-BROKER gestern, heute und morgen!

Die Geschichte der Differenzkontrakte (CFDs) beginnt in den 1990er-Jahren in der Finanzmetropole London. Damals suchten zwei USB-Investmentbanker, Brian Keelan und Jon Wood, nach einem kostengünstigen Weg, um das Risiko bei Unternehmensübernahmen, zum Beispiel durch Hedgefonds, besser in den Griff zu bekommen. Weil bislang ein passendes Finanzinstrument fehlte, entwickelten sie es einfach selbst. Ein eingeplanter und positiver Nebeneffekt der contracts for difference war, dass sich durch den außerbörslichen Handel auch die bei Hedgefonds und Investmentbanken so unbeliebte „stamp duty“ umschiffen ließ, die britische Version einer Finanztransaktionssteuer.

Weil CFDs im Vergleich zu anderen Finanzinstrumenten tatsächlich kostengünstig sind, dauerte es nur wenige Jahre bis auch Privatanleger die Chance bekamen, mit Ihrem Broker einen CFD abzuschließen. Ab Ende der 1990er-Jahre verlagerte sich der Schwerpunkt im CFD-Trading deswegen ziemlich schnell vom Hedging (Absicherungsgeschäften) und der Steuervermeidung zum eher spekulativen Geschäft. An die Stelle der im Vergleich eher konservativen Hebel professioneller CFD-Broker (< 10:1) traten irrational hohe Hebel (> 100:1). Der entscheidende Faktor war, dass private Anleger wegen ihres vergleichsweise geringen Kapitals eine möglichst niedrige Margin (Sicherheitsleistung) bevorzugten. Um trotzdem relevante Volumen des Basiswerts (Aktien, Devisen oder Rohstoffe) handeln zu können, wurden also die Hebel (Leverage) drastisch erhöht. Ob hier zuerst die Nachfrage der CFD-Kunden da war oder die Broker zuerst mit dem Angebot höherer Hebel überhaupt eine Nachfrage geschaffen haben, lässt sich heute nicht mehr exakt rekonstruieren.

Wichtige Pioniere mit einem CFD-Angebot für Privatanleger waren unter andern die Online-Broker IG und CMC. Wie sich der Markt der CFD-Broker im Vergleich zu anderen Finanzinstrumenten entwickeln wird, ist heute immer noch nicht ganz absehbar. Während die Sparkassen und die Commerzbank CFDs als selbstverständlichen Teil Ihrer Produktpalette betrachten, zögert die sicher nicht Risiko-feindliche Deutsche Bank bis heute, ein eigenes CFD-Angebot zu starten. Weder der aus dem Direkthandel zwischen Broker und Trader resultierende Interessenkonflikt noch eine fehlende Nachfrage von Kundenseite scheinen allerdings das Problem zu sein. Problematisch ist eher das Zocker-Image, das diesen und anderen Hebelprodukten bis heute anhaftet. Zu einem echten Problem könnten CFDs übrigens für Zertifikate werden. Diese Finanzprodukte wurden eigens für Privatanleger entwickelt und erfreuen sich heute großer Beliebtheit bei diesen. Zertifikate haben vielfach aber die gleichen Funktionen wie Differenzkontrakte, könnten also langfristig durch diese verdrängt oder ersetzt werden.

Jetzt zum Testsieger Admirals!CFD Service – 74% verlieren GeldWie nutze ich CFDs in einem Depot bestmöglich?

In einem objektiven Vergleich aller ernst zu nehmenden CFD-Broker haben Sie einen Anbieter gefunden, der Ihren Anforderungen entspricht! Damit sich die bisher investierte Zeit schnellstmöglich auszahlt, muss die nächste wichtige Frage beantwortet werden: wie nutze ich CFDs in einem Depot bestmöglich?

Die 7 folgenden Optimierungs-Strategien lassen sich in jedem CFD-Depot und in jedem Aktiendepot umsetzen. Besondere Vorteile bietet die Kombination von mehreren Depots: zusätzlich zu einem CFD-Konto empfiehlt sich ein Aktiendepot, ein Depot bei einem Devisen-Spezialisten und/oder einem Futures-Account

1) Optimal oder maximal? Selbstverständlich dürfen Sie unzufrieden sein, obwohl Sie mit gelegentlichem CFD-Trading Ihre Rendite um 20 Prozent optimieren. Denn es gibt sicher einige Online-Trader, die wesentlich mehr Profit mit riskanten Hebelprodukten erzielen. Einerseits ist die Unzufriedenheit nachvollziehbar, denn Neid ist ein wichtiger Antrieb für uns Menschen. Andererseits sind 20 Prozent Extra-Rendite pro Jahr eine wirklich beachtliche Leistung für einen Privatanleger, der nur ein begrenztes Zeit- und Geld-Budget hat. Damit Sie ganz persönlich einen bestmöglichen Erfolg erzielen, ist es wichtig, optimal und maximal nicht zu verwechseln. Maximal bedeutet: das absolut Beste. Optimal bedeutet: das bestmögliche Ergebnis im Verhältnis zur eingesetzten Zeit, dem eingesetzten Kapital und Ihrer Erfahrung als Trader.

2) Optimal selbst eingeschätzt. Selbstverständlich dürfen Sie sich von ersten Erfolgen mit Differenzkontrakten blenden lassen und bei ersten Verlust-Trades direkt dem Broker und dem Finanzprodukt CFD die Schuld geben. Diese bequeme Lösung funktioniert allerdings nicht mehr, wenn Sie Kunde bei einem Top-Broker mit direktem Marktzugang sind und CFDs und andere Hebelprodukte wirklich verstanden haben. Sie allein tragen also für Ihr Kapital und Ihre Trading-Strategie die Verantwortung. Es ist allerdings absolut menschlich zuerst bei anderen die Fehler zu suchen, das passiert allen Tradern ab und an. Fehlleistungen dieser Art lassen sich aber verhindern, wenn Sie sich vor dem Einstieg in besonders riskante Geschäfte noch besser als Anleger und Mensch einschätzen können. Wie gehen Sie mit positiven (=erster hochspekulativer CFD-Trade mit hohen Gewinnen) und negativen (=erster Margin Call bei einem CFD-Trade) Extremsituationen um? Weil Selbsteinschätzung immer eine subjektive Angelegenheit ist, ist hier eine möglichst objektive Einschätzung von Freunden, Fachleuten (z.B. Steuerberater) oder Trading-Kollegen sehr wertvoll. Mit regelmäßigem Feedback können Sie künftig noch erfolgreicher handeln.

3) Optimal vorbereitet. Selbstverständlich können Sie ein professionelles CFD-Konto bei einem Top-Broker eröffnen – und dann doch meist nach dem Zufallsprinzip handeln. Schon mittelfristig ist das leider keine tragfähige Strategie mehr. Einen wichtigen Trade Tage oder Wochen lang zu planen, können sich nur hauptberufliche Trader und Investmentbanker leisten. Deswegen brauchen Sie eine optimale Vorbereitungszeit: genau so viel Markt- und Chartanalyse wie nötig und damit so viel Rendite wie möglich erzielen. Konkret kann das beispielsweise heißen: tagtäglich eine Stunde lang die Märkte verfolgen und immer ein offenes Ohr für neue Einsatzzwecke von CFDs haben.

4) Zeit optimal genutzt. Selbstverständlich haben Sie als aktiver Privatanleger noch andere Verpflichtungen neben Ihrem Hobby oder Ihrer Berufung „Online-Trading“. Trotzdem dürfen Sie nicht zum Zeitsparweltmeister werden und sich nur ganz kurz vor einem Hebelgeschäft mit den relevanten Marktinformationen beschäftigen. Diese „Strategie“ mag kurzzeitig funktionieren, mittel- und langfristig ist das aber nichts, denn so verlieren Sie das große Ganze aus dem Blick. Optimale Zeitnutzung heißt auch nicht: möglichst viele CFD-Trades pro Stunde unterbringen! So können Sie Ihre knappe Zeit bestmöglich nutzen: jeden Morgen und Abend routinemäßig jeweils eine Stunde lang die aktuellsten Unternehmens-, Wirtschafts- und Politiknachrichten lesen und dabei Ihre Strategie für die kommenden Tage planen Zu diesen Zeiten verpassen Sie an den Märkten in der Regel nämlich wenig bis nichts, denn zu Beginn und zum Ende des Handelstages bestimmen professionelle Trader mit Ihren großen Handelsvolumen und Ihren komplexen Strategien das Marktgeschehen. Klare Trends für den eigenen Tag an den Märkten lassen sich hier meist nur von erfahrenen Tradern identifizieren.

5) Optimal automatisiert. Selbstverständlich können Sie Ihre begrenzte Zeit damit verschwenden, alles im Depot selbst zu machen. Zum Beispiel jeden CFD-Trade von Anfang bis Ende beobachten und auf automatische Stopp-Kurse und andere kleine Helfer verzichten. So würden Sie allerdings nicht bestmöglich handeln! Alle Automationsmöglichkeiten beim CFD-Broker zu nutzen, spart im Vergleich zu anderen Strategien einiges an Zeit. Als aktiver Privatanleger brauchen Sie ohnehin für jeden Differenzkontrakt einen klaren Einstiegs- und Ausstiegspunkt brauchen und sollten nichts dem Zufall überlassen. Deswegen sind Sie optimal aufgestellt, wenn Sie alle relevanten Marken (Einstieg, Ausstieg, Stop-Loss und/oder Trailing-Stopps) schon vor dem Trade festlegen und – so weit möglich – in Ihrem CFD-Konto automatisieren.

6) Optimal gemischt. Selbstverständlich dürfen Sie sich, beispielsweise nach ersten Erfolgs-Trades, stärker auf CFDs konzentrieren! Ausschließlich mit Differenzkontrakten zu arbeiten ist dagegen keine auf Dauer erfolgsversprechende Anlagestrategie, denn damit ist Ihr Depot nicht mehr ausreichend gemischt. Zwar können auch mit CFDs viele relevante Märkte (Aktien, Rohstoffe, Währungen) abgedeckt werden, ein reines CFD-Konto besteht aber nur noch aus riskanten Wertpapieren. Optimal ist es, wenn Sie über mehr als Depotkonto verfügen und sich nicht nur auf Differenzkontrakte konzentrieren. Bestmöglich wären Sie zum Beispiel so aufgestellt: Aktien, Anleihen und Fonds als Basis, Devisen-Trading zur Absicherung oder Rendite-Optimierung und Optionen oder CFDs zur Depot-Absicherung.

7) Optimal abgesichert. Selbstverständlich können Sie beim CFD-Trading mit Ihrem Broker alle offensichtlichen Risiken ignorieren und stumpf auf Rendite setzen. Dazu müssten Sie allerdings in der Lage sein, die Kurse besser vorherzusagen als ein professioneller, hauptberuflicher Börsenhändler. Das funktioniert in der Regel nicht. Deswegen sollten Sie keinesfalls auf eine optimale Absicherung im Depot verzichten, denn Kapitalerhalt ist stets wichtiger als Kapitalvermehrung um jeden Preis. Differenzkontrakte bieten hierzu optimale Möglichkeiten, denn mit diesen Hebelprodukten lässt sich auf steigende und auf fallende Kurse setzen. Das funktioniert am besten mit Aktien: eine große Aktienposition lässt sich beispielsweise durch den passenden Aktien-CFD wirksam vor Verlusten schützen!

Wichtige Tipps für Ihr Aktiendepot

Grundlagen

- Frage geklärt: So lohnt sich ein Aktiendepot für Kleinanleger!

- Aktiendepot ohne Mindesteinlage: das ist oft keine gute Idee!

- Wollen Sie mit dem Aktienhandel online beginnen?

- Wie funktioniert der Aktienhandel überhaupt?

Praktische Tipps

- Aktiendepot kündigen in 15 Minuten: mit Vorlage & Muster!

- Unterstützt von Aktiendepot.de: Depot übertragen in 90 Minuten!

- Depotwechsel in 90 Minuten: Aktiendepot.de hilft beim Wechseln!

- Aktiendepot umschreiben: das müssen Sie bedenken!

- Frage geklärt: Was ist die Abgeltungssteuer?

Gut zu wissen!

- Gebühren im Aktiendepot: vielfach unterschätzt, oft zu hoch!

- Aktien kaufen: wie geht das denn?

- Günstige Depotgebühren: oft sträflich vernachlässigt!

- Wie funktionieren Aktien überhaupt?

- Wo und wie kann ich Aktien kaufen?